Когда подать 3ндфл за 2018 год на вычет

Не хотите пропустить сроки подачи 3-НДФЛ за 2018 год на налоговый вычет? Читайте статью – мы расскажем обо всех нюансах.

Когда можно подавать 3-НДФЛ

Данная декларация направляется в ФНС до тридцатого апреля за предыдущий год. За минувший 2018 необходимо подать до 30.04.2019 года. Если последний день попадает на выходной или праздник, то крайний срок сдачи переносится на следующий рабочий день. Но в этом году 30 апреля будет во вторник и данное правило не применяется.

Кто должен подавать декларацию по общим требованиям

К определенному сроку 3-НДФЛ должны подавать такие категории налогоплательщиков:

- ИП, относительно которых применяется общий режим налогообложения.

- Граждане, которые занимаются частной практикой – нотариусы, юристы и др.

- Физические лица, которые декларируют налоги облагаемые НДФЛ.

Для кого срок подачи до конца апреля не является обязательным?

Физические лица, у которых налоговые агенты удержали НДФЛ, могут получить налоговый вычет. Они имеют право подать 3-НДФЛ в любое время. Согласно закону – сделать это можно через три года после уплаты налогов, поскольку это уже право, а не обязанность.

В чем суть налогового вычета

Физлица, заплатившие налоги, после окончания налогового периода (совпадает с календарным) имеют право прийти в ФНС и подать декларацию по форме 3-НДФЛ. Здесь отсутствует определенная дата.

Официально трудоустроенные физические лица, у которых удерживаются все налоги, после окончания года могут подать заявку на получение вычета. В данном случае 3-НДФЛ подается в любое время года

Согласно закону, налогоплательщик имеет право на налоговый вычет не более чем за три периода, которые предшествовали дате подачи заявления, возвращается 13% от потраченных средств. Но ограничивается сумма, с которой отсчитывают эту выплату.

Виды вычетов

- Стандартный. Предназначен для особых категорий россиян – чернобыльцев, инвалидов детства, родственников погибших военных. Также предоставляется на детей.

- Социальный. Доступен для физических лиц, у которых были расходы на покупку лекарств или лечение, обучение (собственное и своих детей), на пенсионное обеспечение (негосударственное) и добровольное пенсионное страхование (сроком более пяти лет), оплату взносов на накопительную долю трудовой пенсии, на оплату взносов для благотворительных целей.

- Вычет по счетам для транзакций с ценными бумагами.

- Имущественный вычет. Позволяет вернуть часть средств потраченных на покупку жилплощади, земельного участка, строительство и даже за ремонт квартиры в новостройке. Сюда учитывается ипотека и проценты по этому кредиту.

Как определяется размер выплат

Не путайте вычет с денежной выплатой, которую получите непосредственно на руки. В НК РФ указано, что это максимальная величина расходов, с которой возвращают тринадцать процентов.

На детей вычет можно получать, пока общий годовой доход будет меньше 350 тысяч рублей (это данные на прошлый год и каждый год индексируются). В 2018 эта льгота составляет на 1-го и 2-го ребенка по 1400 руб., на 3-го 3000 руб., за ребенка инвалида 12000 для родителей, а для опекунов либо усыновителей 6000 руб.

Пример. На трех детей, не достигших совершеннолетия, вы получите такой вычет: 1400 + 1400 + 3000 = 5800, затем умножаем на 0,13. Сумма выплат составит 754 руб. в месяц.

Максимальный размер социального вычета сто двадцать тысяч руб. Выплата на руки – это 13% от данной суммы – 15 600 руб., это относится ко всем типам расходов попадающих под социальный вычет, в том числе и лечение. Учтите, утвержден список дорогих медицинских процедур, на которых ограничение в 120 тыс. не действует и можно вернуть 13% от полной стоимости.

Когда вычет на лечение не применяется

Вернуть долю потраченных средств на медицинские услуги можно за оплату лечения (собственного, мужа/жены, детей, родителей).

Важно. За хирургическое вмешательство вычет получить можно, а вот за лечение у таких специалистов как гомеопат, натуропат, аромотерапевт — нет. Медицинское учреждение должно быть лицензированным, а лекарства только из перечня утвержденного правительством РФ.

Вычет на квартиру

Максимальная сумма вычета составляет 13% от ее стоимости, но не выше 260 тыс.руб. Учтите, размер выплат за год не может превышать НДФЛ удержанный налоговым агентом.

Вычет за покупку квартиры можно получать неоднократно, за разные объекты недвижимости. Но есть ограничение на размер вычета за всю недвижимость, он не должен превышать 260 тыс. Если вы приобрели квартиру, через некоторое время продали ее, ваше право на получение выплат не теряется. Если вы оформили ипотеку, то имеете право на возврат 13% от размера выплаченных процентов, максимально 390 тыс.

Важно! Когда под ипотекой одновременно несколько объектов недвижимости, то вычет доступен только по одному из них. Когда приобретается квартира у близких родственников — вычет не предоставляется.

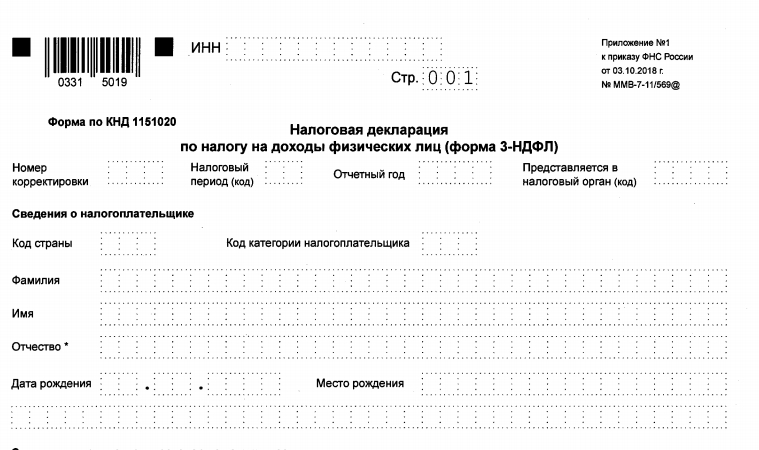

Как подать 3-НДФЛ

В текущем году в форму подачи 3-НДФЛ внесли некоторые изменения. Бланк декларации можно скачать в онлайн-режиме на официальном портале Федеральной налоговой службы, нужно заполнить его дома и отнести документы в отделение ФНС по месту прописки.

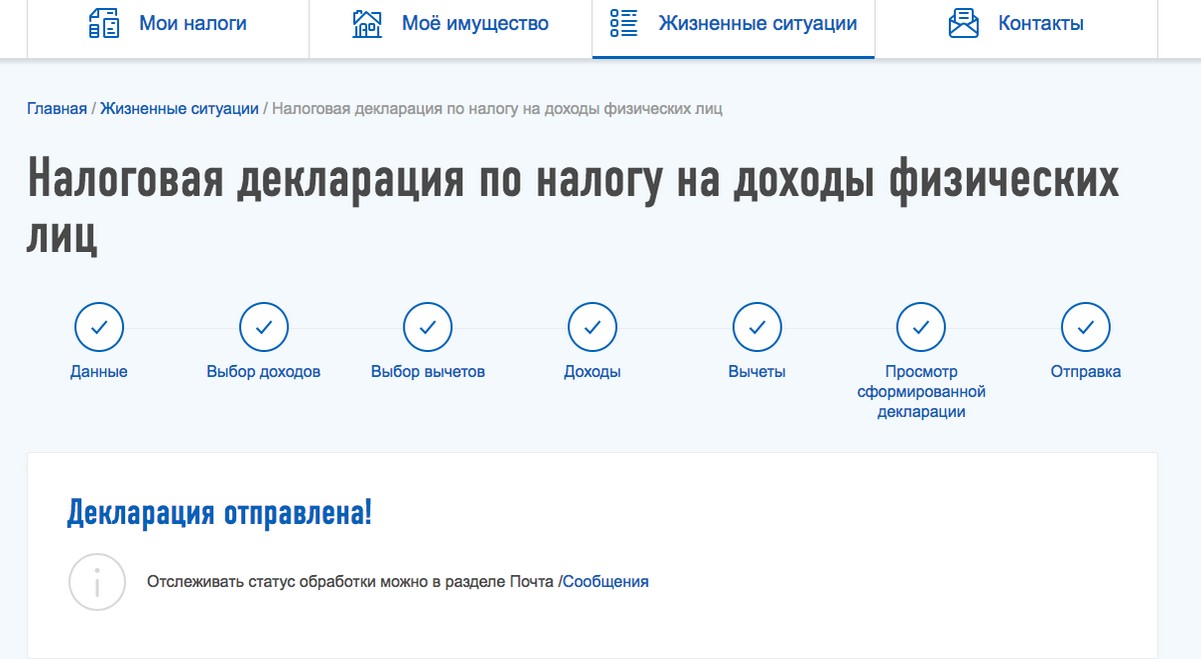

Но современные электронные сервисы позволяют подать 3-НДФЛ без посещения ФНС, в дистанционном режиме. Быстрее всего процесс подачи декларации проходит у тех граждан, которые зарегистрированы на портале Госуслуг и имеют электронную подпись.

Еще один вариант подготовки декларации – с использованием специального программного обеспечения для 3-НДФЛ, которое доступно для скачивания на официальном сайте налоговой. Вы только заполните специальную форму, а программа проверит введенную вами информацию на наличие ошибок и поможет автоматически сформировать декларацию.

Надеемся, мы ответили на вопрос, какие сроки подачи 3-НДФЛ за 2018 год на налоговый вычет! Более подробную консультацию могут предоставить на горячей линии ФНС.

Материал подготовлен редакцией сайта pravila-deneg.ru

Опубликовано 12.04.2019

Как по мне, морока с декларацией, заполнением и прочей ерундой. А получишь копейки. Я за время заполнения намного больше заработаю.

Автор: Иван 12.04.2019Я для заполнения пользовался программой декларация, которую скачал на сайте налоговой. Все достаточно просто, куча подсказок. Удобно, что можно сразу в электронном виде отправить налоговому инспектору.

Автор: Вася 12.04.2019Все реально, мы действительно получаем вычет на детей. Пускай не много, но хоть на конфеты малым будет. Заполнение декларации не сложное. То что можно получить от государства, нужно брать.

Автор: Марина 12.04.2019