Как рефинансировать ипотеку в Сбербанке в 2019 году

За последние годы Сбербанк уже несколько раз снижал процентные ставки по жилищным программам и активно рефинансирует ипотечные займы других банков. Но можно ли оформить рефинансирование ипотеки в Сбербанке в 2019 году, взятой ранее в самом Сбербанке? Об этом и многое другое можно узнать в этой статье.

Рефинансирование ипотечных кредитов

Процедура рефинансирования представляет собой получение нового кредита, направленного на погашение уже имеющихся задолженностей. Такой способ кредитования имеет положительные стороны для обеих сторон – заемщика и кредитора.

Заемщик получает возможность снизить свою кредитную нагрузку. Это достигается путем снижения процентной ставки (если рефинансирование оформляется на более выгодных условиях) и увеличения сроков полного погашения долга. К тому же, некоторые банки предлагают получить дополнительную сумму, которую можно потратить на личные нужды.

Выгода банка тоже очевидна. Он получает нового кредитного клиента, который будет выплачивать проценты по ипотеки. Ведь, как известно, именно проценты и комиссии составляют основную доходную часть банка от розничных клиентов.

Итог! Процедура рефинансирования является выгодной для банка только в одном случае – если заемщик хочет перевести кредит из другой кредитно-финансовой организации. В иных случаях банк будет стараться избегать действий, невыгодных для себя. В рефинансировании собственных ипотечных кредитов могут отказывать по совершенно разным причинам.

Если же вы решили испытать удачу и хотите перекредитовать имеющуюся ипотеку Сбербанка там же, рекомендуем внимательно ознакомиться с предлагаемыми условиями и особенностями.

Условия кредитования

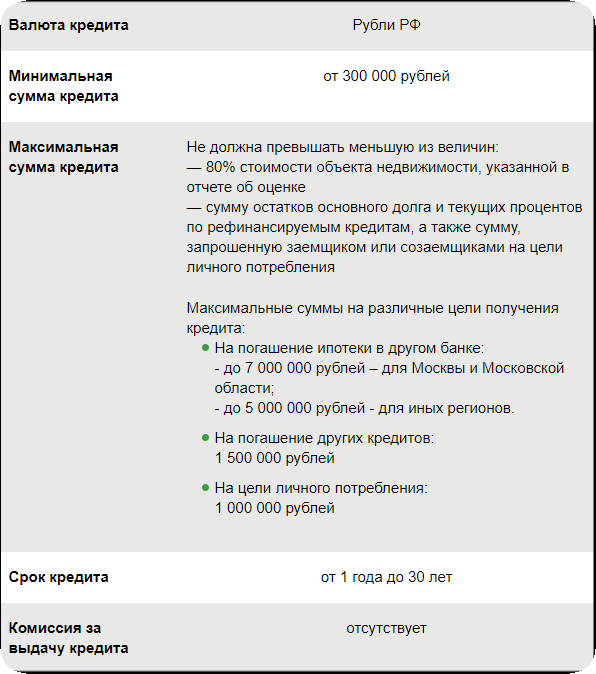

На сегодняшний день Сбербанк может оформить рефинансирование жилищных кредитов на таких условиях:

Также необходимо обратить внимание на требования, которые банк выдвигает по отношению к рефинансируемым кредитам. Помимо ипотечных программ допускается перекредитовывать и иные виды ссуд. Ими могут быть:

- Потребительские кредиты.

- Автокредиты.

- Кредитки и дебетовые карты с возможным овердрафтом.

- Потребительские кредиты и автокредиты Сбербанка.

В один кредит можно объединить не более пяти таких программ.

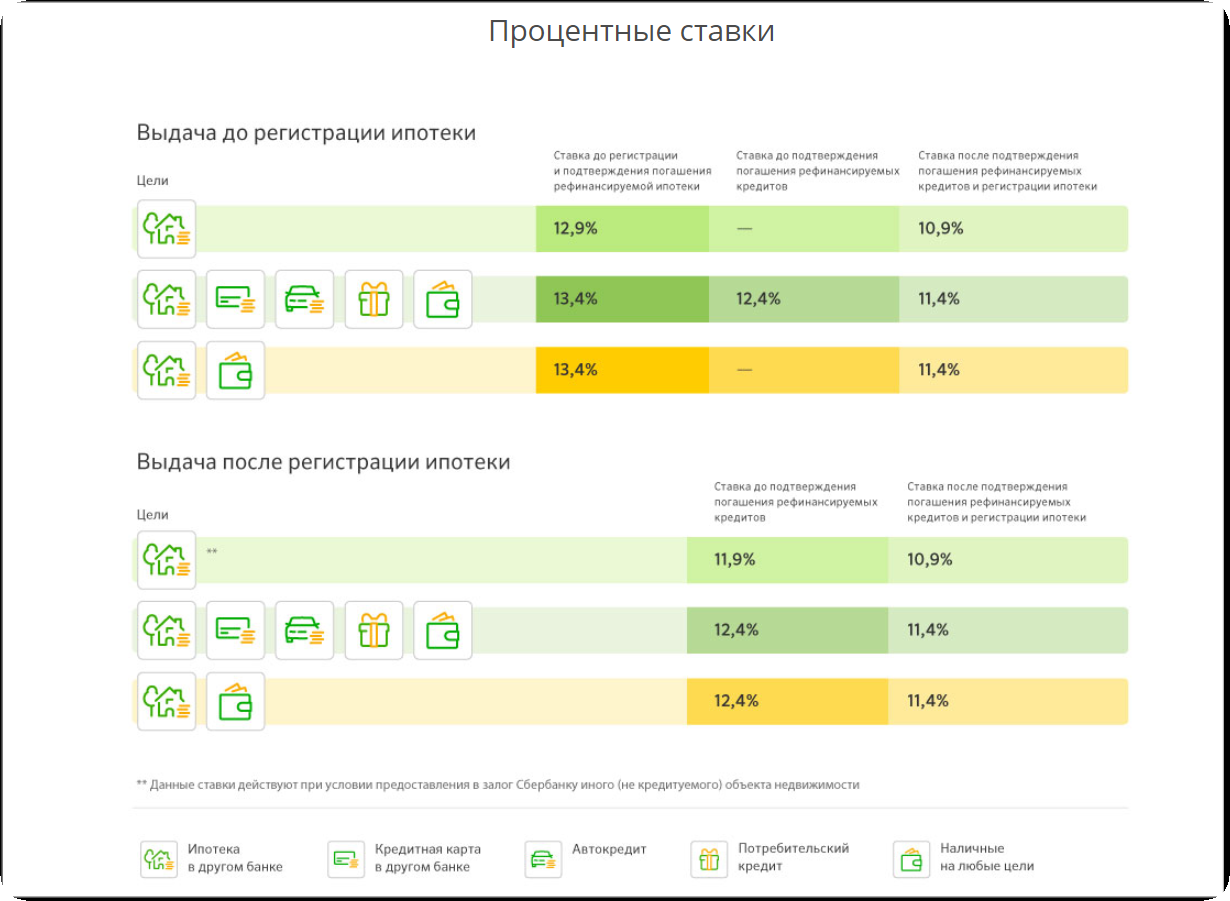

Для получения ипотеки необходимо наличие дополнительного обеспечения. В качестве залога выступает недвижимое имущество. Если заемщик предоставляет в качестве залогового имущества иное, не кредитуемое жилье, то банк может снизить процентную ставку по рефинансированию.

В качестве залога принимаются следующие объекты недвижимости:

- Квартира в многоквартирном доме.

- Жилой дом.

- Комната или несколько комнат в квартире или жилом доме.

- Жилое помещение с земельным участком.

Если жилье ранее находилось в залоге в другом банке, то после погашения ипотеки обременение снимается. Далее имущество перерегистрируется в пользу Сбербанка. Процентные ставки по рефинансируемым кредитам зависят от того, какое имущество предоставляется в залог и видов кредитов.

Требования к заемщикам

Каждый человек, планирующий оформить ссуду в Сбербанке, должен соответствовать его минимальным требованиям. Без выполнения этих требований заявка на кредит не будет рассматриваться. Основные требования банка следующие:

- Гражданство РФ.

- Возрастной диапазон — 21-75 лет.

- Трудовой стаж – более полугода на текущем месте трудоустройства и не менее одного года за последние пять лет.

- Если заемщик состоит в браке, то супруг или супруга становятся обязательными участниками договора в качестве созаемщиков. К ним предъявляются такие же требования, как и к основному заемщику.

Важно! Супруги не включаются в кредитный договор в роли созаемщиков в двух случаях – при отсутствии гражданства РФ и наличии брачного договора. В этом документе должно быть четкое разделение прав и ответственности за совместное имущество.

Необходимые документы

Чтобы ускорить процедуру рассмотрения заявки и оформления договора, необходимо заранее подготовиться. Для этого нужно собрать все документы, которые банк включает в базовый пакет. В него входят:

- Заполненное заявление-анкета установленного образца.

- Паспорт гражданина РФ с отметкой о действующей прописке. При отсутствии такой отметки необходим дополнительный документ, подтверждающий постоянное проживание по адресу.

- Информация о трудовой деятельности – копия трудовой книжки или договора, справка с места трудоустройства.

- Сведения о доходах – справка 2-НДФЛ, с места трудоустройства или по форме банка, выписка по банковскому счету, иные подтверждающие документы.

- Данные по рефинансируемым кредитам – номер договора и дата, срок погашения, размер и процентная ставка, ежемесячный платеж, реквизиты для совершения платежей. Как правило, достаточно кредитного договора и справки об остатке задолженности.

- Техническая и правовая документация на объект недвижимости, предоставляемой в залог.

- Отчет независимого оценщика для определения максимального размера кредита.

Требования к рефинансируемым кредитам

Сбербанк тщательно проверяет своих клиентов. Поэтому получить ссуду недобросовестным заемщикам очень сложно. Рефинансированию подлежат только те кредиты, которые пройдут следующие требования:

- Отсутствие действующих просрочек.

- Своевременное погашение за последний год.

- Срок действия – более полугода.

- Срок до окончания кредитного договора – не менее 3 месяцев.

- Полное отсутствие реструктуризации.

Получение и погашение задолженности

Для оформления кредитного договора необходимо обратиться в ближайшее отделение Сбербанка и заявить о своем желании. Если необходимые документы были собраны в достаточном количестве, то банк принимает их и заявление и начинает рассмотрение обращения. Срок рассмотрения документов с момента их принятия – до 8 дней.

После получения одобрительного решения, необходимо посетить офис и подписать кредитный договор. Только после его заключения денежные средства будут перечислены на расчетный счет предыдущего банка-кредитора. Остаток средств, если таковой был предусмотрен, можно получить в кассе банка.

Погашение долга осуществляется по аннуитетной схеме – равными платежами каждый месяц. Сотрудники банка составляют график платежей, с которым знакомят заемщика. При желании заемщик может погасить кредит досрочно частично или полностью. Для этого необходимо направить в отделение Сбербанка заявление, в котором будут указаны точные даты совершения платежа. Штрафов, комиссий и особых ограничений по досрочному погашению не предусмотрено.

При появлении просрочки на заемщика накладываются штрафные санкции. Штраф за просрочку взымается в размере ключевой ставки, действующей в момент заключения договора, от суммы ежемесячного платежа.

Refinancing- Text on Paper Sheet on Clipboard and Stationery on Office Desk. 3d Rendering. Toned and Blurred Image.

Как видно из изложенного выше, Сбербанк активно использует рефинансирование для привлечения новых клиентов. Однако получить рефинансирование ипотеки в Сбербанке в 2019 году, взятой в Сбербанке, сложно. Сотрудники организации стараются не идти на такой шаг без веской на то причины.

Материал подготовлен редакцией сайта pravila-deneg.ru

Опубликовано 26.04.2019

Пробовал я переоформить ипотеку в Сбере. Результат не самый лучший. Долго динамили всякими формулировками. Мне потом это самому надоело. Возиться из-за половины процента, который и так могут не снизить. Не стоит это того.

Автор: Филипп 26.04.2019У меня у друга похожая ситуация была. Но его начали убеждать, что его кредит не походит. Там вроде бы должно быть остатка не менее полумиллиона. В итоге тоже не стал возиться.

Автор: Алекс 26.04.2019Не знаю, как у многих, но мне оформили быстро и без проблем. Возможно, нужно быть настойчивее. Либо мне повезло с отделением.

Автор: Диана 26.04.2019